增值税,又(yòu)变了!税務(wù)总局连发两条公告!另外,2022年最新(xīn)最全的税率表及抵扣攻略也给你准备好了!全部打印出来學(xué)习,先看重点:

一、增值税,又(yòu)变了!

7月1日起正式执行!

划重点:

一、扩大全额退还增值税留抵税额政策行业范围,将《财政部 税務(wù)总局关于进一步加大增值税期末留抵退税政策实施力度的公告》第二条规定的制造业等行业留抵退税范围扩大至“批发和零售业”、“农、林、牧、渔业”、“住宿和餐饮业”、“居民(mín)服務(wù)、修理(lǐ)和其他(tā)服務(wù)业”、“教育”、“卫生和社会工作”和“文(wén)化、體(tǐ)育和娱乐业”(以下称批发零售业等行业)企业(含个體(tǐ)工商(shāng)户,下同)。

符合条件的批发零售业等行业企业,可(kě)以自2022年7月纳税申报期起向主管税務(wù)机关申请退还增量留抵税额和一次性退还存量留抵退税。

二、2022年第14号公告和本公告所称制造业、批发零售业等行业企业,是指从事《國(guó)民(mín)经济行业分(fēn)类》中“批发和零售业”、“农、林、牧、渔业”、“住宿和餐饮业”、“居民(mín)服務(wù)、修理(lǐ)和其他(tā)服務(wù)业”、“教育”、“卫生和社会工作”、“文(wén)化、體(tǐ)育和娱乐业”、“制造业”、“科(kē)學(xué)研究和技术服務(wù)业”、“電(diàn)力、热力、燃气及水生产和供应业”、“软件和信息技术服務(wù)业”、“生态保护和环境治理(lǐ)业”和“交通运输、仓储和邮政业”业務(wù)相应发生的增值税销售额占全部增值税销售额的比重超过50%的纳税人。

上述销售额比重根据纳税人申请退税前连续12个月的销售额计算确定;申请退税前经营期不满12个月但满3个月的,按照实际经营期的销售额计算确定。

三、按照2022年第14号公告第六条规定适用(yòng)《中小(xiǎo)企业划型标准规定》(工信部联企业〔2011〕300号)和《金融业企业划型标准规定》(银发〔2015〕309号)时,纳税人的行业归属,根据《國(guó)民(mín)经济行业分(fēn)类》关于以主要经济活动确定行业归属的原则,以上一会计年度从事《國(guó)民(mín)经济行业分(fēn)类》对应业務(wù)增值税销售额占全部增值税销售额比重最高的行业确定。

四、制造业、批发零售业等行业企业申请留抵退税的其他(tā)规定,继续按照2022年第14号公告等有(yǒu)关规定执行。

五、本公告第一条和第二条自2022年7月1日起执行;第三条自公告发布之日起执行。

同时,國(guó)家税務(wù)总局还发布了國(guó)家税務(wù)总局公告2022年第11号,明确了相关征管事项:

符合21号公告规定的纳税人申请退还留抵税额,应按照《國(guó)家税務(wù)总局关于办理(lǐ)增值税期末留抵税额退税有(yǒu)关事项的公告》(2019年第20号)和《國(guó)家税務(wù)总局关于进一步加大增值税期末留抵退税政策实施力度有(yǒu)关征管事项的公告》(2022年第4号)等规定办理(lǐ)相关留抵退税业務(wù)。符合21号公告规定的纳税人申请退还留抵税额,应按照《國(guó)家税務(wù)总局关于办理(lǐ)增值税期末留抵税额退税有(yǒu)关事项的公告》(2019年第20号)和《國(guó)家税務(wù)总局关于进一步加大增值税期末留抵退税政策实施力度有(yǒu)关征管事项的公告》(2022年第4号)等规定办理(lǐ)相关留抵退税业務(wù)。

二、增值税最新(xīn)税率表

(2022年6月更新(xīn))

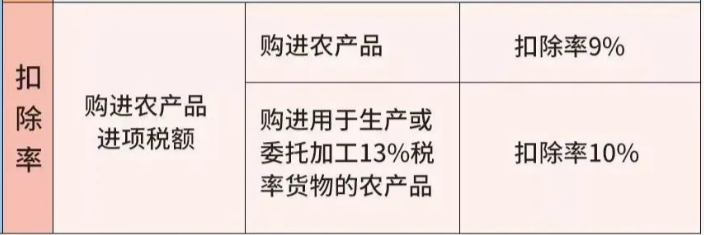

2、扣除率

扣除率是指增值税计征中法定扣除项目金额与产品课税金额之间的比例。

一般纳税人凭票抵扣进项税,但是对于購(gòu)进农产品需要计算抵扣,扣除率有(yǒu)的是9%,有(yǒu)的是10%,我们具體(tǐ)来看:

① 从按照简易计税方法依照3%征收率计算缴纳增值税的小(xiǎo)规模纳税人取得增值税专用(yòng)发票的,以增值税专用(yòng)发票上注明的金额和9%的扣除率计算进项税额;

② 取得(开具)农产品销售发票或收購(gòu)发票的,以农产品销售发票或收購(gòu)发票上注明的农产品买价和9%的扣除率计算进项税额。

③ 纳税人購(gòu)进用(yòng)于生产销售或委托受托加工13%税率货物(wù)的农产品,按照10%的扣除率计算进项税率。

④ 纳税人購(gòu)进农产品既用(yòng)于生产销售或委托受托加工13%税率货物(wù)又(yòu)用(yòng)于生产销售其他(tā)货物(wù)服務(wù)的,应当分(fēn)别核算用(yòng)于生产销售或委托受托加工13%税率货物(wù)和其他(tā)货物(wù)服務(wù)的农产品进项税额。未分(fēn)别核算的,统一以增值税专用(yòng)发票或海关进口增值税专用(yòng)缴款书上注明的增值税额為(wèi)进项税额,或以农产品收購(gòu)发票或销售发票上注明的农产品买价和9%的扣除率计算进项税额。

⑤ 农产品核定扣除时:

o 以农产品為(wèi)原料生产货物(wù),扣除率為(wèi)销售货物(wù)的适用(yòng)税率。

o 購(gòu)进农产品用(yòng)于生产经营且不构成货物(wù)实體(tǐ)的(包装物(wù)、辅助材料、燃料、低值易耗品):最终货物(wù)税率為(wèi)9%时扣除率為(wèi)9%;最终货物(wù)税率為(wèi)13%,扣除率為(wèi)10%。

o 購(gòu)进农产品直接销售时,扣除率為(wèi)9%。

3、征收率

增值税小(xiǎo)规模纳税人以及采用(yòng)简易计税的一般纳税人计算税款时使用(yòng)征收率,目前增值税征收率一共有(yǒu)4档,0.5%,1%,3%和5%,一般是3%,除了财政部和國(guó)家税務(wù)总局另有(yǒu)规定的。

注意:自2022年4月1日至2022年12月31日,增值税小(xiǎo)规模纳税人适用(yòng)3%征收率的应税销售收入,免征增值税。

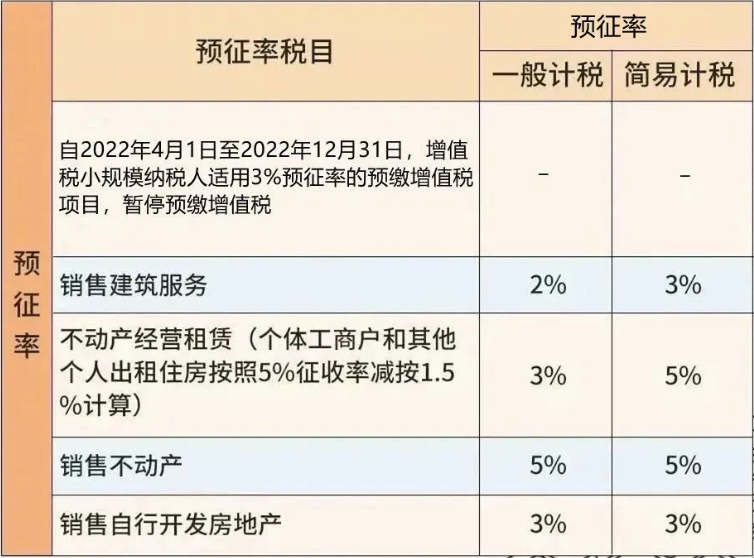

4、预征率

目前主要针对不动产和建筑行业采用(yòng)预征办法,主要有(yǒu)5%、3%和2%的档次。

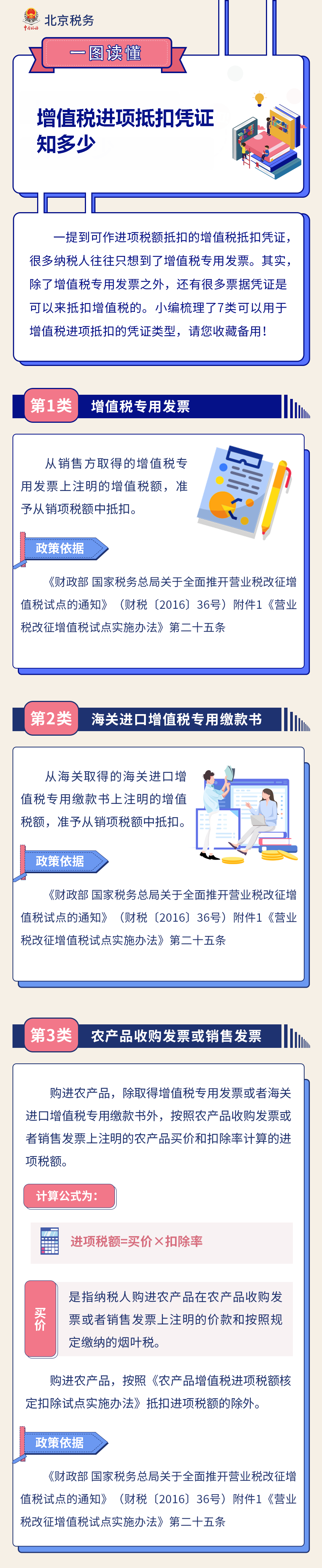

三、2022年最新(xīn)最全的抵扣攻略

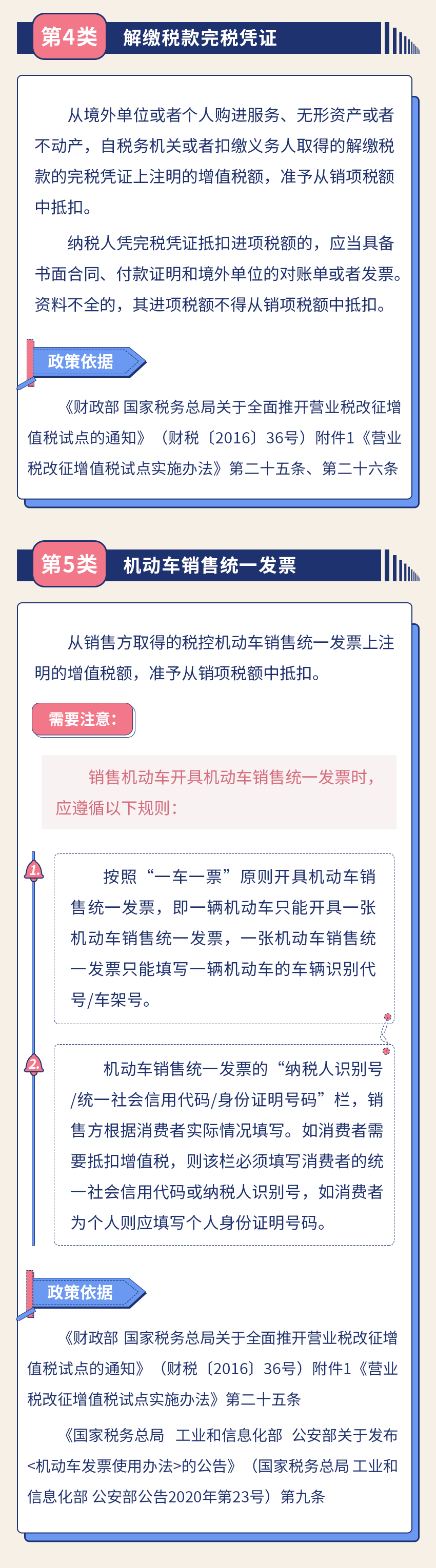

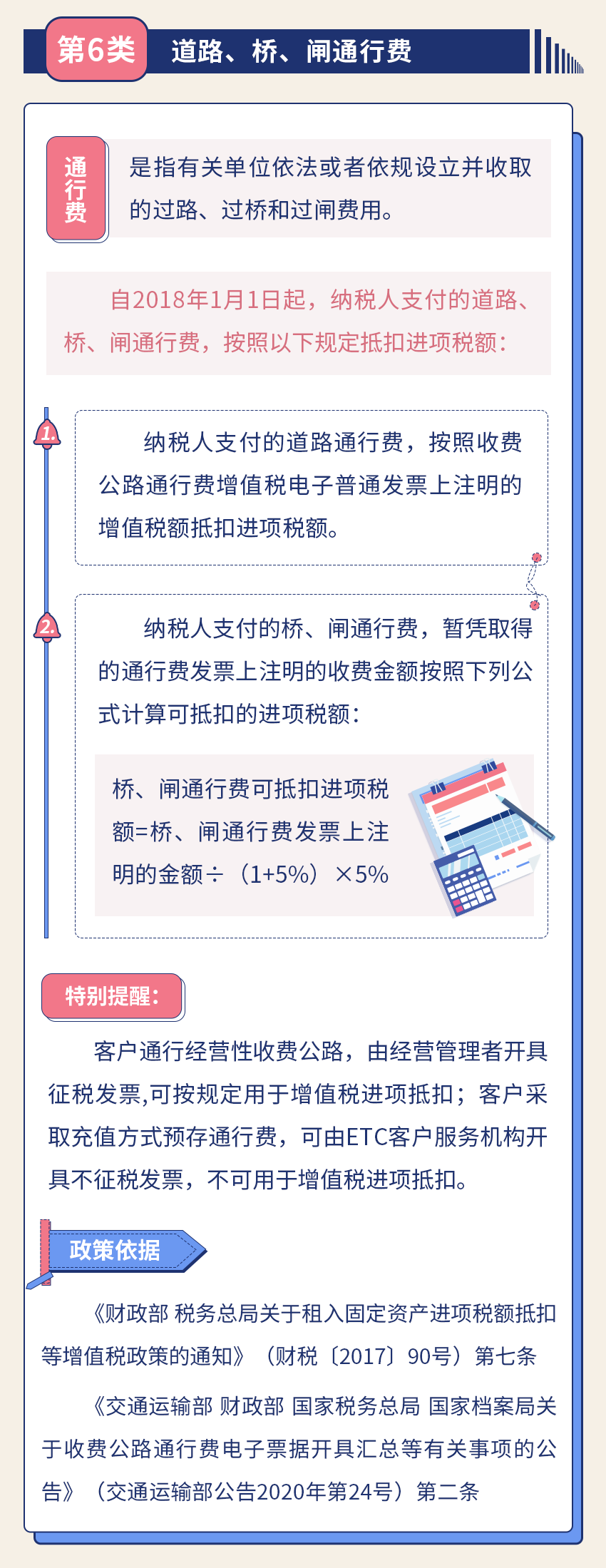

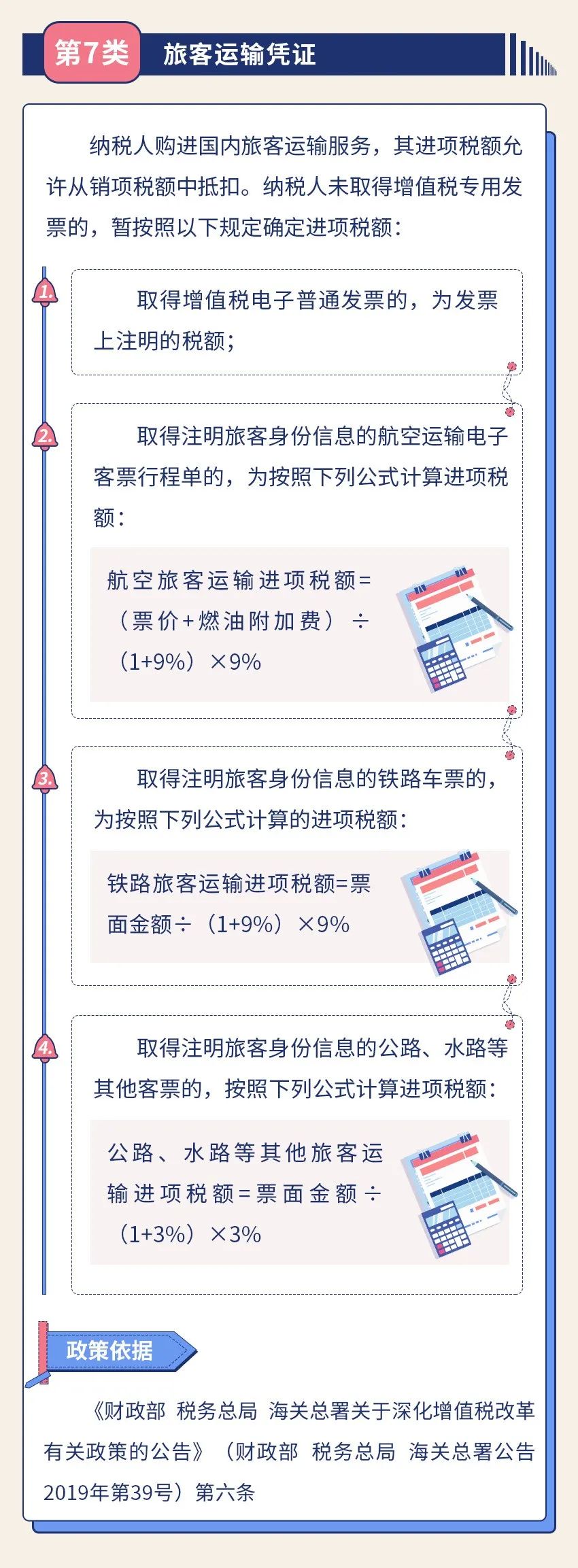

除了最常见的增值税专用(yòng)发票可(kě)以抵扣外,以下凭证类型也可(kě)以抵扣进项税:

四、增值税减免税优惠的会计处理(lǐ)!

会计不知道,没法干活!

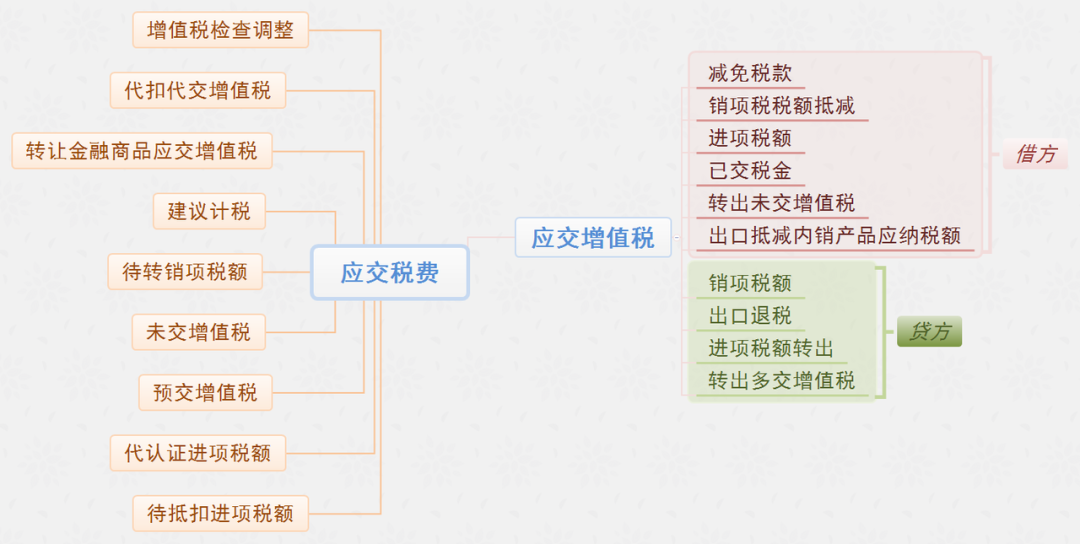

增值税科(kē)目的设置

增值税减免税优惠的会计处理(lǐ)

1、 增值税免税的会计处理(lǐ)

法定免税项目会计处理(lǐ)均不涉及增值税,正常核算即可(kě):

①农业生产者销售的自产农产品

②避孕药品和用(yòng)具

③古旧图书

④直接用(yòng)于科(kē)學(xué)研究、科(kē)學(xué)实验和教學(xué)的进口仪器、设备

⑤外國(guó)政府、國(guó)际组织无偿援助的进口物(wù)资和设备

⑥由残疾人的组织直接进口供残疾人专用(yòng)的物(wù)品

⑦销售的自己使用(yòng)过的物(wù)品

2、小(xiǎo)规模3%→免税

自2021年4月1日-2022年3月31日3%减按1%

自2022年4月1日至2022年12月31日免征增值税

会计处理(lǐ)如下:

借:银行存款

贷:主营业務(wù)收入

3、 对困难行业免征增值税

如:对纳税人為(wèi)居民(mín)提供必需生活物(wù)资快递收派服務(wù)取得的收入,免征增值税。对纳税人提供公共交通运输服務(wù)取得的收入,免征增值税…

会计处理(lǐ)如下:

借:银行存款/应收账款

贷:主营业務(wù)收入

借:主营业務(wù)成本

贷:应交税费-应交增值税(进项税额转出)

根据《营业税改征增值税试点实施办法》(财税【2016】36号附件1)第二十七条第一项规定,用(yòng)于免征增值税项目的进项税额不得从销项税额中抵扣。

4、 增值税增量留抵退税

收到退还的期末留抵时,会计处理(lǐ)如下:

借:银行存款

贷:应交税费——应交增值税(进项税额转出)

注:企业在收到退还的增值税期末留抵税额时,在现金流量表里面的“收到其他(tā)与经营活动有(yǒu)关的现金”栏目中填列,一般不在“收到的税费返还”栏目中填列。

5、 增值税加计抵减

当月不需要缴纳增值税时无需做账務(wù)处理(lǐ)

需要缴纳增值税时,会计处理(lǐ)如下:

月末

借:应交税费——应交增值税(转出未交增值税)

贷:应交税费——未交增值税

实际缴纳时

借:应交税费——未交增值税

贷:银行存款(实际纳税金额)

其他(tā)收益(加计抵减金额)

政策依据:《关于〈关于深化增值税改革有(yǒu)关政策的公告〉适用(yòng)〈增值税会计处理(lǐ)规定〉有(yǒu)关问题的解读》

6、 销售使用(yòng)过的固定资产减征增值税

增值税一般纳税人销售使用(yòng)过的符合相关税收文(wén)件规定选择简易计税及小(xiǎo)规模纳税人销售使用(yòng)过的固定资产:应纳税额=含税销售额/(1+3%)*2%

会计处理(lǐ)如下:

①清理(lǐ)固定资产

借:固定资产清理(lǐ)

累计折旧

贷:固定资产

②清理(lǐ)收入

借:银行存款

贷:固定资产清理(lǐ)

应交税费-简易计税(小(xiǎo)规模纳税人為(wèi)应交税费-应交增值税)

其他(tā)收益(减征额)

③结转清理(lǐ)净损益

借:固定资产清理(lǐ)

贷:资产处置损益

7、增值税税控系统设备和技术维护费用(yòng)抵减增值税

企业初次購(gòu)买增值税税控系统专用(yòng)设备支付的费用(yòng)以及缴纳的技术维护费允许在增值税应纳税额中全额抵减

会计处理(lǐ)如下:

①初次購(gòu)买税控或缴纳技术维护费时

借:管理(lǐ)费用(yòng)

贷:银行存款

②抵减增值税应纳税额时

借:应交税费-应交增值税(减免税款)(小(xiǎo)规模纳税人為(wèi)应交税费-应交增值税)

贷:管理(lǐ)费用(yòng)